中国印刷电路板的内资时代

来源:每财网 作者: 刘雨辰

随着5G通信、人工智能、物联网、新能源电动车、工控等应用的飞速发展,印制电路板PCB产品成为重大缺口,同时也是个庞大的市场空间。

印制电路板行业经过几十年的发展,产能在全球范围内先后转移了多次,站在当下来看,随着大陆厂商的崛起,中国很可能成为下一个核心产区。

更重要的是近年来,我国政府及相关部门推出了一系列法律法规、行业政策,推进了印制电路板行业的战略调整与产业升级。

十四五规划也正在加快产业的数字化转型。作为基础性并具有战略意义的产业,印制电路板PCB将迎来春天。

从台资到内资

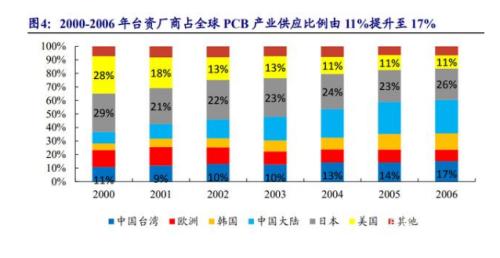

全球领先的三大台资民营覆铜板厂商台光电子、联茂、台耀成立于1990年代,因人工成本优势及精细化管理的能力不断提升,台资厂从上世纪90年代开始逐步取代海外厂商。2000年,台资厂商供应比例占全球 PCB市场的11%提高至2006年的17%,而美国由28%下降至11%,日本小幅萎缩,由29%下降至26%,下游PCB产业初步完成转移,为台资覆铜板厂成长提供沃土。

2005年之后,PCB 产能向中国台湾转移,推动覆铜板厂商配套供给上升,产能增加、全球市占率提升是厂商成长的主要动力。2006年,三大台资民营覆铜板厂商联茂、台光电子、台耀分别占全球供应比例4.6%/2.9%/2.8%,合计供应比例达10.3%,2013年分别攀升至6.2%/5.7%/3.4%,合计供应比例达到15%。

2005-2020年,三大台资民营厂商营业收入成长4倍,年复合增速为9.5%;归母净利润成长16倍,2005-2020年归母净利润复合增速为18.0%,而且在中后期盈利能力不断攀升。

2013年之后, PCB厂商的供应链开始向大陆转移,以联茂为例,2010年开始新增投资大陆无锡厂与广州厂,2020年无锡厂、东莞厂与广州厂覆铜板产能占比达到89%。台光电子也加大对大陆工厂的投资力度,2013年-2020年间扩张的产能主要集中在昆山厂、中山厂与黄石厂,三者扩张的产能占整体扩产的83%;台耀在中国大陆设立江苏常熟厂与广东中山厂,分别于2005年9月与2010年1月实现量产。中国大陆PCB产值由2013 年的12.8%提高至2019年的26.8%,提升14.0pct,而同期中国台湾PCB产值维持相对稳定,由2013年的31.6%至2019年的34.0%。

根据 Prismark统计,2020年,三大台资厂商台耀、 联茂、台光电子在传统刚性覆铜板的全球市占率分别为7%/7%/4%,合计占比为18%,相对于2013年提 升幅度仅为2.7pct。

内资厂商参与供应链配套,行业竞争加剧,而台资覆铜板厂商供应本土PCB厂商的区位优势日渐式微,中国台湾地区的覆铜板供应量占全球比例由2013年的 11.3%下降至2017年的8.5%。

与此同时,内资背景PCB厂商占全球供应比例由2012年的6.0%提升至2020年的28.9%。

生益科技、南亚新材、华正新材、金安国纪等四大内资厂商中有三家成立于2000年之后,晚于台资厂商成立十年,目前正在迈入产业转移的第二阶段,产品结构加速转型推动盈利能力稳步上升。四家厂商加快产能投放节奏明显加快,2021H1,四家A股覆铜板行业上市公司的资本开支合计达到15.9亿元,YoY+41.8%。

四大金刚,只争朝夕

内资覆铜板厂商研发费用绝对金额逐年攀升,2021H1,生益科技、南亚新材、华正新材、金安国纪四家厂商研发费用绝对金额同比增长幅度分别达到 26.0%/132.2%/31.4%/92.7%。到2021H1,研发费用占收入比例分别达4.4%/4.1%/4.2%/3.9%,研发投入比重远高于台光电子、联茂的1.8%/1.5%,内资厂商比台资厂商更为积极地寻求细分领域突破。

从研发人员结构来看,生益科技研发人员占比最为领先,为其第二阶段的成长夯实基础,而其余厂商中,华正新材、南亚新材研发人员占比也并不低,占比分别为 18.5%/9.4%。

生益科技成立于1985年,集研发、生产、销售、服务为一体,是全球电子电路基材核心的供应商。根据美国Prismark调研机构对于全球硬质覆铜板的统计和排名,从 2013年至2020年,生益科技刚性覆铜板销售总额已跃升全球第二。

2016-2020年,公司营业收入由85.4亿元增至146.9亿元,五年期间稳步增长,年复合增长率约为14.5%;其中2017年的营业收入首次破百亿,同比增长26%。同期间,公司归母净利润由7.5亿元增至16.8亿元,年复合增长率为22.3%,其中2018年归母净利润有所下降,同比下降7%。2021年上半年,公司营业收入与归母净利润均实现大幅增长。

南亚新材是国内较早布局高速覆铜板的厂商之一,也是唯一一家各类等级高速产品全系列通过华为认证的陆资覆铜板厂商,公司的刚性覆铜板产品跻身内资前四,无铅无卤产品达到内资第二。南亚新材在江西开出新的厂区,根据项目进度,预计2021—2023年三年有效产能复合增速将达到26%。

华正新材近几年专注于研发高频高速类高端覆铜板产品,随着资源的投入,公司高频高速产品已经实现较大突破。覆铜板业务进一步深化落实产品结构升级,H2(成长产品线)及H3(种子产品线)高等级产品销售占比提升,半固化片出货量也有明显的提升,高频覆铜板出货量提升明显。2021H1,公司实现营收17.1亿元,同比+80%,归母净利润1.2亿元,同比+109%,其中扣非归母净利润1.1亿元,同比+143%。

除了覆铜板之外,公司在新能源汽车用铝塑膜也在加大发力,不仅配置日本进口设备、引进日本技术、布局了干法和热法产线,同时投入1.4亿用于“年产 3600万平方米锂电池封装用高性能铝塑膜项目”建设(现有产能年产约500 万平方米,产能扩张7.2倍),未来在新能源汽车板块也将大有可为。

短期来看,覆铜板行业处于提价周期,下游需求景气推动公司单季度利润率上行。中长期看,PCB行业配套倒逼上游内资厂商扩产,2020年PCB上市公司资本开支同比增速重回到高位,对覆铜板厂商的配套诉求加剧,推动覆铜板厂商话语权提升,内资企业开启了一个新时代。

Shanxu Group Jiangxi Factory Phase II Project HDI Blind Burial Hole Grand Opening

Shanxu Group Jiangxi Factory Phase II Project HDI Blind Burial Hole Grand Opening

Comparison Between PCB Prototyping Service and Standard PCB Fabrication Service

Comparison Between PCB Prototyping Service and Standard PCB Fabrication Service

The Domestic Capital Era of China Printed Circuit Boards

The Domestic Capital Era of China Printed Circuit Boards